El irresistible ascenso del dólar paralelo

¿Qué es un cínico? Es un hombre que sabe el precio de todo y el valor de nada. Oscar Wilde

Introducción

Un hecho incontestable en todas las economías del mundo, es que cuando existe una moneda que no tiene libre convertibilidad (posibilidad de cambiarla por otra) siempre surge un mercado negro o subterráneo de personas que necesitan por variadas razones, (importar mercancías del extranjero, situar su propio capital en el exterior,etc) adquirir divisas y venderlas. Si bien es cierto que tiene muchas imperfecciones este mercado no ha sido la primera vez en Venezuela que ha ocurrido este fenómeno. Bajo el gobierno de Rómulo Betancourt,[1] en el año de 1960 se instauró un control de cambios el cual duró muy poco tiempo, y además esa administración supo manejar bien la economía y ya para 1964 se había devaluado definitivamente y repuesto las reservas internacionales.

Posteriormente, con el gobierno de Luis Herrera Campíns, en plena época de altos precios del petróleo, y arrinconado por la fuga de capitales y un severo problema de sobrevaluación del bolívar, se vuelve otra vez al expediente del control de cambios como queriendo evitar el trago amargo de la devaluación. Posteriomente, con el gobierno de Jaime Lusinchi, se prolonga el control de cambios con el ritmo de dos devaluaciónes y en vista de que siguió gastando a pesar de los bajos precios del petróleo, cuando se terminó su gobierno con control de cambios y todo, las reservas internacionales se habían esfumado.

Cabe destacar que el dólar paralelo en aquel entonces se incrementó, y luego bajo la administración de Jaime Lusinchi, se mantuvo el control de cambios inclusive con dos devaluaciones. Al terminar su mandato, el nuevo gobierno presidido por Carlos Andrés Pérez, decretó la unificación cambiaria y la desaparición de cualquier tasa preferencial del bolívar y el tipo de cambio resultante fue de Bs.34,14 ya bastante lejano del mítico Bs. 4,30 por US $. Tomamos este último dato del libro escrito por Asdrúbal Baptista.[2]

El despegue de la hiperinflación y la depreciación permanente del bolívar en el mercado no oficial del dólar USA

De acuerdo al aumento del índice de precios al consumidor para el Área Metropolitana de Caracas la inflación mantuvoun crecimiento promedio de los precios en 24,2%, pero ya para el año 2015 la inflación había alcanzado el 180% la más elevada del mundo y de ahí en adelante se perdió todo control de este fenómeno de larguísima duración en la economía venezolana.Por otro lado, la oferta monetaria (agregado M2) creció a una tasa geométrica promedio un 40,17% anualmente en esos quince años. Se nota en ese sentido una inflación reprimida con importaciones de bienes esenciales, controles de precios y subsidios

Adicionalmente, también durante estos años, los precios del petróleo pasaron de 16,2US $ /b en 1999 a 64,07 US $/b en el año 2007, e incluso después de haber experimentado una ligera baja por la recesión del año 2008, volvieron a elevarse una vez más en el 2010 (71,6 US $/b) para alcanzar un máximo de 103,5 US $/b. Esto es, según cifras emitidas por la propia OPEP la canasta representativa de la organización, de precios mundiales de los crudos petroleros, había pasado de 17,48 US $/b en 1999 a US $ 96,29/b en el año 2014. Esto es en términos nominales se habían quintuplicado, mientras que en términos reales se habían cuadruplicado. De esta forma Venezuela pudo exportar entre los años 1999 y 2014 la suma de US $ 856.413 millones.

En el año 2002 se produjo la huelga petrolera y el paro cívico nacional organizado por las fuerzas opositoras contra un gobierno que no resolvía los grandes problemas y acudía a las mismas malas recetas y prácticas de un pasado no tan reciente. Provocó que el gobierno a través del BCV instaurara de nuevo otra vez un control de cambios, así se establece CADIVI en febrero de 2003.

El tipo de cambio flotante continuamente se depreciaba y se mantenía la salida de capitales. De modo pues, que el US $ paralelo pasa de Bs. 1.600 año 2003 a Bs. 5.700 en el año 2007, un crecimiento de 256%, mientras que los precios al consumidor se incrementaban en ese mismo lapso un 95%. Esto es, si alguien hubiese adquirido dólares en diciembre de 2003 y los hubiese vendido en diciembre de 2007 hubiese ganado una buena suma dependiendo de lo comprado.

También como es sabido el diferencial entre el dólar oficial y el paralelo es un estímulo poderoso para la corrupción y todo género de ilegalidades. De esta manera, el año 2008, el gobierno a través del BCV le elimina 000 al bolívar, y además lo denomina irónicamente “bolívar fuerte”, haciendo todo esto sin realizar las medidas exigidas de corrección de un déficit fiscal que cada vez crece más, reducir la expansión inorgánica de la oferta monetaria y la principal que es dar confianza a los inversionistas nacionales y extranjeros.

En el año 2005 se decretó el establecimiento del Fondo de Desarrollo Nacional (FONDEN)como pseudo institución o artilugio para extraerle reservas internacionales al BCV sin compensación o pago alguno. Y ese mismo año se le retira al BCV la suma de US $ 6.000 millones destinadas al FONDEN. Para el año 2007 se permite que el FONDEN gaste en el país en bolívares, al tipo de cambio vigente. Esto es, le sustraen al BCV grandes sumas de divisas sin pago alguno y luego se las vende al tipo de cambio futuro más devaluado. Esto es, los US $ dólares cuando entraron en el país se emitieron su contravalor en bolívares y luego cuando el Ejecutivo Nacional necesita gastar en el país se los vuelve a vender al BCV otra vez por su contravalor. Un reciclaje que crea dinero inorgánico.

De acuerdo al economista José Manuel Puente en el documento, “Bases para el diseño de un programa de reconstrucción nacional”exhibido en el portal WEB Pro Da Vinci, en un cuadro explica que durante los años 2005-2014 el Banco Central de Venezuela le traspasó al FONDEN la suma de US $ 48.925 millones, como también PDVSA US $ 83.044 millones. Un total de US $ 131.969 millones. Las fuentes del cuadro de Puente son del Ministerio de Finanzas. ¡Esto es, nos quedamos a propósito sin reservas internacionales!

En vista de la cantidad de importaciones y compromisos de pago con la deuda externa e interna.

El nacimiento en firme de la hiperinflación y el alza descomunal del dólar paralelo

A partir del año 2008 el famoso dólar “today” o paralelo continúa su ascenso así de esta forma pasa de Bs.5,7 a Bs.910,58 en el año 2015, un crecimiento interanual de 106,41%. En este sentido, los precios en este mismo lapso, suben un 51,14% interanualmente, y la oferta monetaria un 51,59%. Esto es, se está atacando la inflación mediante las importaciones subsidiadas con un tipo de cambio irreal. Pero la inflación sigue latente.

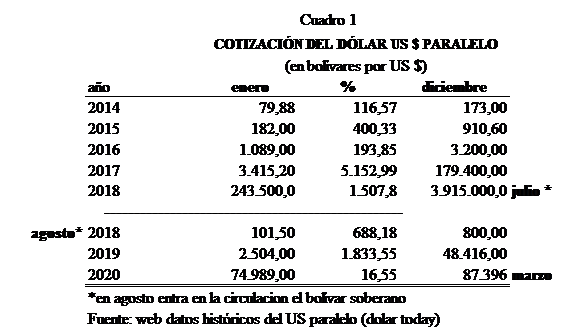

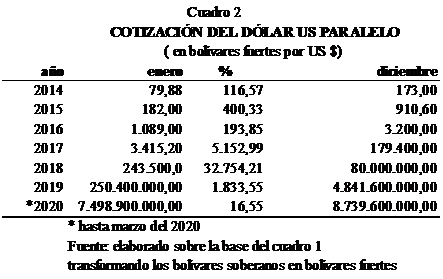

En el cuadro 1 podemos percibir como a partir del año 2016 el dólar paralelo crece desde 1.089 bolívares fuertes por US $ a Bs. 179.400. Y de ahí a Bs. 3.915.000 en julio del 2018. Ya en agosto del año 2018 se le emascula de nuevo al bolívar “fuerte” cinco ceros, y pasa a ser el bolívar soberano, así la cotización del dólar furtivo o paralelo pasa en diciembre del mismo año a Bs. 800,oo por unidad de dólar norteamericano.

Ahora bien, en este cuadro 2 en donde procedimos reconvertir en bolívares fuerteslos bolívares soberanos, podemos percibir aún más la elevación sostenida y perenne de la cotización del dólar debido al proceso de hiperinflación que comienza más o menos en el año 2015 y continúa su ascenso imparable apoyado por una emisión de dinero inorgánica puesto que casi no tenemos reservas internacionales, ni capacidad para pagar impuestos en lo interno.

Cuadro 3

En este sentido, en el cuadro 3 podemos comprobar todavía más fácilmente este proceso de hiperinflación, pérdida del poder adquisitivo del bolívar y dolarización de los medios de pago, en vista de un incremento muy pronunciado de la oferta monetaria mientras descienden las exportaciones petroleras, la principal y casi única fuente de ingresos fiscales y de divisas del Estado venezolano. Y ahí podemos constatar la elevación de los precios de los bienes de consumo y de la cotización del dólar paralelo o dólar today

Gráfico 1

Fuente: portal del Banco Central de Venezuela estadísticas Índice Nacional de Precios

En el gráfico 1 podemos constatar la embestida de la inflación ya convertida en hiperinflación según el concepto del autor Philip Cagan quien define a la hiperinflación como una elevación en los precios a partir de un 50% mensual, ya vemos como en el año 2018 se presenta una inflación de un 130.060,2 interanual equivalente a un 81,72% por ciento en tasa mensual.

La hiperinflación en la Alemania de Weimar 1922-1923[3]

Una de las más recordadas hiperinflaciones en la historia económica contemporánea fue la ocurrida después de la primera guerra mundial en la recientemente establecida República de Weimar.

Cabe destacar que hasta el año 1914, la emisión monetaria de Alemania estuvo regulada por el “patrón oro”, un sistema monetario en el cual la unidad monetaria está definida sobre el respaldo de una cierta cantidad de oro. Estoimplicaba de por sí un conservatismo en materia monetaria y cambiaria, puesto que el banco emitía dinero impreso en papel, en función del peso de oro que lo respaldase. El “patrón oro” solo permitía una inflación monetaria más baja y estable que el patrón fiduciario, esto es, mediante la confianza en la independencia de un banco central.

La salida de Alemania del “patrón” se debió a su activa participación en la Primera Guerra Mundial (1914-1918). Salirse del mismo, permitió al fisco germánico gastar tres veces el PIB normal en el conflicto bélico. Esto condujo a que su deuda se multiplicase por 30 durante los cuatro años que duró la guerra.También el Tratado de Versalles, convenio mediante el cual, Alemania reconocía su culpabilidad en el gran conflicto, obligó a este país a pagar grandes sumas en concepto de reparaciones de guerra, y además como si todo esto fuese poco,tropas francesas ocuparon la cuenca del Ruhr una de las zonas industriales más prósperas y productivas de la nación germánica.

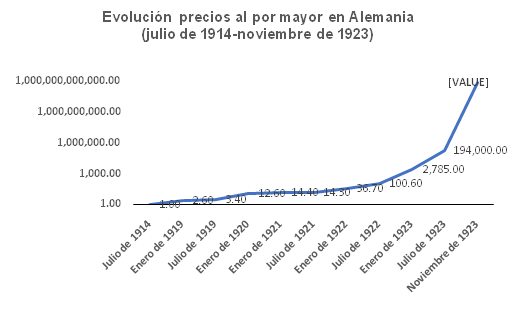

Frente a esta gran deuda, el gobierno decidió imprimir billetes, lo que arrastraría los precios hacia una inflación moderada hasta 1922, año en el que empezó a incrementarsecon fuerza. A pesar de todo, el descenso del marco se había producido gradualmente. Así, en el transcurso de la guerra 1914-18, su valor quedó disminuido en la mitad, y en agosto de 1919 había perdido otro 50%. No obstante, en los inicios de 1920, aunque el costo de la vida se había ido por arriba en una escala de nueve veces en comparación al año de 1914, la cotización del marco en el exterior se había achicado en una cuarentava parte.

Gráfico 2

Fuente: portal web claseshistoria.com/entreguerras/periodocrisisalemania/htm

En 1923, la tasa de inflación llego a trepar el 29.000%, los precios se duplicaban cada tres días, lo que condujo al país a una situación de extrema fragilidad y profundo deterioro económico y social.

Alemania estaba financieramente destrozada, era tal la inflación, que los billetes eran utilizados por los niños para jugar, se quemaban como combustible en lugar de la madera porque salía más rentable. La población alemana transportaba los billetes en carretillas debido a la gran abundancia de estos. Durante una jornada laboral se cobraba varias veces, este dinero era recogido rápidamente por las mujeres, las cuales compraban lo antes posible antes de que se volviese a devaluar la moneda.

El billete máximo alcanzado la “hiperinflación” fue el de 10.000.000 millones de marcos, cantidad con la que se compraban dos jarras de cerveza. Esta nación se hundióen un caos, y hasta surgieron grupos separatistas. Alemania muy cerca de una guerra civil.

Por fin para octubre de 1923 se estructuró una reforma monetaria mediante la cual se emitieron nuevos marcos, siendo los anteriores irrecuperables.

Los más perjudicados de esta hiperinflación fueron aquellos ciudadanos que habían comprado los bonos de Estado emitidos para financiar la guerra, aquellos que tenían cuentas corrientes en marcos y los acreedores de hipotecas.Los beneficiados fueron los deudores, ya que debido a la inflación sus deudas perdieron mucho valor.

Algunas comparaciones entre el proceso hiperinflacionario venezolano y el de la República de Weimar

Siguiendo a Steve Hanke[4] de la Universidad Johns Hopkins, yun especialista en estos procesos degenerativos de la moneda, tenemos que en Alemania este proceso duró desde agosto de 1922 hasta diciembre de 1923, máxima inflación mensual de 29.500%, equivalente diario de 20,9%. Y el tiempo para doblar los precios 3,7 días. En el caso venezolano, la hiperinflación arranca desde noviembre de 2017, la máxima mensual ha sido de 233,3% y el tiempo para que se dupliquen los precios ha sido hasta ahora 17,3 días. Steve Hanke cita como fuente principal a la Asamblea Nacional. Ahora bien, según los datos del BCV la variación del índice nacional de precios al consumidor la mayor tasa de variación fue en septiembre de 2018, en un 127,7%. También Steve Hanke toma como medida de la inflación el alza en el dólar paralelo que surge en todo proceso de esta naturaleza.

La fuga de capital, enfermedad concomitante con la economía venezolana

También otro fenómeno que se presenta cuando hay desconfianza e incluso sin haber dólar paralelo, es la fuga de capitales, existe un dicho o proverbio que el capital tiene el valor de un ratón y la velocidad de una liebre. Pero, está establecido que los agentes económicos cuando ven que una moneda está sobrevaluada, es decir tiene más poder de compra convirtiéndola en una divisa para adquirir bienes en el exterior, que adquiriendo mercancías en el propio país, compran divisas para desprenderse de la moneda local o nacional. También se produce aunque la respectiva moneda no esté sobrevaluado sino por razones de confianza en el futuro de la economía del país. En 1995, el FMI estimó que la fuga de capitales equivalía a casi la mitad de deuda extranjera de los países más endeudados del mundo.

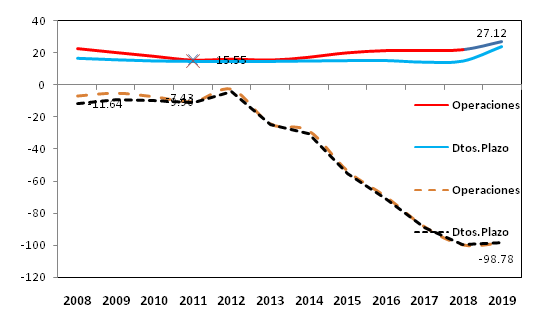

Gráfico 3

Tasas de interés nominales y reales en operaciones activas y depósitos a plazo (90 días de vencimiento) (en porcentaje) (2008-2019)

Fuente: portal BCV estadísticas tasas de interés anuales

Se ha calculado que en Venezuela durante los años 1998-2014 salieron del país alrededor de US $ 475.000 millones, otra estimación de un grupo afín a la ideología de la dirigencia del actual gobierno la calcula en US $ 320.237 millones. Sea como fuere, el estado actual de las cosas no incita ni ofrece seguridad y ni siquiera existe un Estado de Derecho que atraiga inversiones del exterior. O por lo menos incite a los poseedores de fondos ociosos o ahorros a dejarlos en el país.

En el gráfico 3 podemos constatar la pérdida escandalosa de poder adquisitivo del dinero que ni siquiera colocándolo en depósitos a plazo se puede salvaguardar algo de su valor en el tiempo, las tasas de interés en términos reales han llegado a ser negativas en casi un 100%. También esto alienta la salida de capitales y esto es un fenómeno que los analistas afines a la ideología del gobierno ni siquiera se dan cuenta de ello.

El propio sistema bancario ha experimentado los embates de la inflación más las salidas de fondos hacia el exterior. En efecto, en el año 1979 el activo total de la banca venezolana llegaba a US $ 20.795 millones y para el año 1999 producto de devaluaciones y una crisis bancaria en el año 1994, el total de activos de la banca venezolana alcanzaba los US $ 4.867 millones. En la actualidad para marzo de 2020 el activo total del sistema bancario de Venezuela se situaba en US $ 5.630 millones. ¿ Poco o mucho ? Si consultamos algunas cifras de los activos totales en algunos países de América Latina[5] podremos verificar que nuestra banca es la que posee menos activos totales en US $. Colombia posee US $ 204.973 millones; Panamá US $ 103.565 millones; Ecuador US $ 41.672 millones; y Nicaragua US $ 6.745 millones todas estas cifras para junio del 2019. Por lo tanto se espera que para este año todavía suban sus totales de activos en US $.

[1] Portal web Wikipedia: Anexo: Cotización histórica del bolívar respecto al dólar

[2] Baptista, Asdrúbal: Bases cuantitativas de la economía venezolana, (1830-2008), Caracas, Fundación Artesanogroup, 2011.

[3] El libro y referencia obligada de la hiperinflación en Alemania en los años veinte, es el de Adam FergussonCuando muere el dinero, Madrid, Alianza Editorial, 1984

[4] Tomado de un artículo escrito por Jon Aldekoa titulado “Las mayores inflaciones en la historia”, y publicado en la web del Instituto “Juan de Mariana”.

[5] Véase, el portal web de la Federación Latinoamericana de Bancos, en sus indicadores.